长青集团拟定增募不超3亿 去年净利增140%两涉处罚-当前讯息

2023-05-04 19:11:29 来源: 中国经济网

中国经济网北京5月4日讯长青集团(002616.SZ)今日股价上涨,收报5.17元,涨幅1.57%。

4月29日,长青集团发布了《2023年度以简易程序向特定对象发行股票预案》。公司本次以简易程序向特定对象发行股票的募集资金总额不超过29,952.62万元(含本数),扣除发行费用后拟将募集资金全部用于以下项目:沂水长青环保能源有限公司二期扩容项目、阜宁长青扩建燃气锅炉项目、补充流动资金及偿还有息负债。

(资料图)

(资料图)

本次发行的发行对象为不超过35名(含35名)特定投资者,包括符合中国证监会规定的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者,以及符合中国证监会规定的其他法人、自然人或其他合格的投资者。其中,证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的2只以上产品认购的,视为一个发行对象;信托公司作为发行对象的,只能以自有资金认购。

最终发行对象由公司董事会根据2022年年度股东大会的授权,与保荐机构(主承销商)按照相关法律、法规和规范性文件的规定及发行竞价情况,遵照价格优先等原则协商确定。若国家法律、法规对本次发行的特定对象有新的规定,公司将按新的规定进行调整。本次发行的发行对象均以人民币现金方式并以同一价格认购公司本次发行的股票。

本次发行的定价基准日为发行期首日。发行价格不低于定价基准日前20个交易日公司股票交易均价的80%(定价基准日前20个交易日股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量)。若公司股票在定价基准日至发行日期间发生派息、送红股、资本公积金转增股本等除权、除息事宜的,本次发行价格将进行相应调整。本次以简易程序向特定对象发行股票的最终发行价格由董事会根据2022年年度股东大会授权和相关规定,根据竞价结果与保荐机构(主承销商)协商确定。

本次发行的股票数量不超过10,000万股(含本数),不超过本次发行前公司总股本的30%,最终发行股票数量由董事会根据2022年年度股东大会授权,与本次发行的保荐机构(主承销商)按照具体情况协商确定,对应募集资金金额不超过三亿元且不超过最近一年末净资产的百分之二十。若公司股票在定价基准日至发行日期间发生送红股、资本公积金转增股本等除权、除息事项和因其他原因导致公司股本总额发生变动,或者本次发行价格发生调整的,则本次发行股票数量上限将进行相应调整。最终发行股票数量以中国证监会同意注册的数量为准。

本次以简易程序向特定对象发行的股票,自本次发行结束之日起六个月内不得转让,法律法规另有规定的从其规定。本次发行对象所取得公司本次发行的股票因公司分配股票股利、资本公积转增股本等情形所衍生取得的股份亦应遵守上述股份锁定安排。

截至预案公告日,本次发行尚未确定具体的发行对象,因而无法确定本次发行是否构成关联交易。公司将在发行结束后相关公告中披露发行对象与公司之间的关系。

截至预案公告日,何启强直接持有长青集团25.77%的股份,麦正辉直接持有长青集团23.06%的股份,同时何启强与麦正辉通过两人各持股50%的新产业公司间接持有长青集团11.97%的股份,二人直接和间接合计持有公司60.80%的股份,为公司的实际控制人。何启强、麦正辉及其一致行动人郭妙波(何启强之配偶)、何启扬(何启强之弟)直接和间接合计持有长青集团62.42%的股份,保持控股地位。本次发行完成后,按照发行上限测算,何启强和麦正辉仍为公司的实际控制人,本次发行不会导致公司的控制权发生变化。

长青集团表示,本次募投项目建成运营后,可以提高公司的发电量和稳定供汽量,提高业务规模和公司收入水平,提高公司的行业地位和竞争力。同时,本次募集资金可以加强公司的资金实力,有效缓解公司使用自有资金进行主营业务产能扩张之后带来的资金缺口,有利于优化公司财务结构,改善公司盈利能力。

长青集团同日披露的《前次募集资金使用情况的专项报告》显示,经中国证券监督管理委员会2019年10月25日《关于核准广东长青(集团)股份有限公司公开发行可转换公司债券的批复》(证监许可[2019]2009号)的核准,公司本次公开发行面值总额8亿元可转换公司债券,期限6年。本次发行可转换公司债券,募集资金总额为人民币800,000,000.00元,扣除与发行相关的费用人民币13,112,527.97元(不含税)后,募集资金净额为人民币786,887,472.03元。上述募集资金到位情况已经众华会计师事务所(特殊普通合伙)验证,并出具了“众会字(2020)第1158号”验证报告予以确认。

长青集团2020年5月12日披露的《公开发行A股可转换公司债券上市公告书》显示,经深交所“深证上[2020]372号”文同意,公司本次公开发行的8.00亿元可转换公司债券将于2020年5月13日起在深交所挂牌交易,债券简称“长集转债”,债券代码“128105”。

长青集团2023年一季度报告显示,报告期内,长青集团营业收入9.47亿元,同比增长14.17%;归属于上市公司股东的净利润1610.05万元,同比增长267.60%;归属于上市公司股东的扣除非经常性损益的净利润1507.65万元,同比增长285.25%;经营活动产生的现金流量净额1.61亿元,同比增长728.10%。

长青集团2022年年度报告显示,2022年,长青集团营业收入34.24亿元,同比增长10.84%;归属于上市公司股东的净利润7639.89万元,同比增长139.70%;归属于上市公司股东的扣除非经常性损益的净利润6297.69万元,同比增长127.56%;经营活动产生的现金流量净额5.06亿元,同比增长778.54%。

报告期内,长青集团资产减值准备期末余额分别为1.07亿元(可抵扣暂时性差异)、2683.86万元(递延所得税资产)。

报告期内,长青集团子公司睢宁生物质、满城热电分别收到了行政处罚决定书(徐环罚决字【2022】03-035号、冀市监价罚告【2022】39号)。

长青集团《关于2022年度拟不进行利润分配的专项说明》显示,经众华会计师事务所(特殊普通合伙)审计,公司2022年合并实现归属于母公司所有者净利润76,398,919.73元,母公司2022年实现净利润67,943,535.59元,按2022年母公司实现净利润的10%提取法定公积金6,794,353.56元,加上年末未分配利润517,347,840.04元,减去2021年度已分配利润0元,截至2022年12月31日止,母公司累计可供分配利润为578,497,022.07元。公司拟定2022年度利润分配预案为:2022年度不进行利润分配,也不进行资本公积金转增股本,未分配利润结转下一年度。

长青集团4月29日披露的《关于公司最近五年被证券监管部门和证券交易所采取监管措施或处罚及整改情况的公告》显示,2022年4月,公司收到《关于对广东长青(集团)股份有限公司2021年年报的问询函》(公司部年报问询函〔2022〕第57号),公司已根据深圳证券交易所相关要求进行了回复或落实。

标签:

[责任编辑:]

猜你喜欢

- (2023-05-04)长青集团拟定增募不超3亿 去年净利增140%两涉处罚-当前讯息

- (2023-05-04)济宁任城区长沟镇张山村开展爱心义剪志愿服务活动 资讯推荐

- (2023-05-04)星露谷物语火车站台在哪里-火车站台位置介绍

- (2023-05-04)快报:长沙商贷转公积金最新政策

- (2023-05-04)焦点信息:速速抢购!iPhone 14 Pro狂降1100元

- (2023-05-04)新布局、新技术、新应用,伊利用创新产品守护亿万消费者营养健康 世界播报

- (2023-05-04)重生成菜鸟33集完整版免费观看_天天快讯

绿了盐碱地 建成新粮仓(人民眼·盐碱地综合利用

绿了盐碱地 建成新粮仓(人民眼·盐碱地综合利用

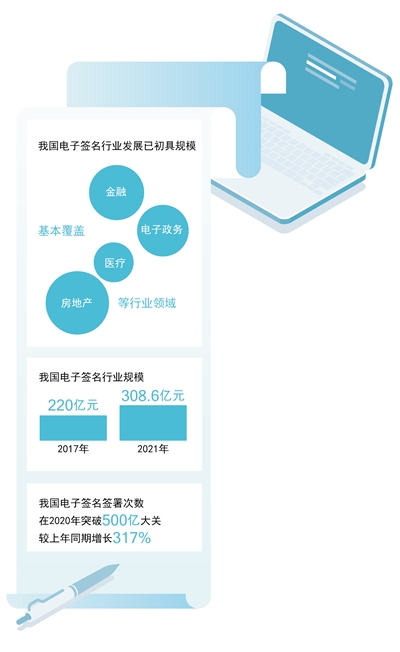

电子签名 方兴未艾(大数据观察·加快建设数字中

电子签名 方兴未艾(大数据观察·加快建设数字中